2月,受多重因素影响债市波动性增强,房企境内外融资规模明显下降,其中境内债成为融资主导,占比接近58%。除了传统的债券发行,房企也在开辟其他的融资渠道。值得注意的是,迫于偿债高峰的来临,房企融资需求不断攀升。尤其在“五条红线”的监管背景下,宅地集中供应制度横空出世,可以预见房企未来的融资能力将面临严峻考验。

2月交易日减少 发债规模降幅扩大

与1月相比,由于春节假期,2月的交易日明显减少,房企整体的融资额度环比有所回落,发债规模的降幅则持续扩大。此外,受房地产调控政策、通胀预期、10年期美元债收益率上行等影响,2月的债市波动较大。

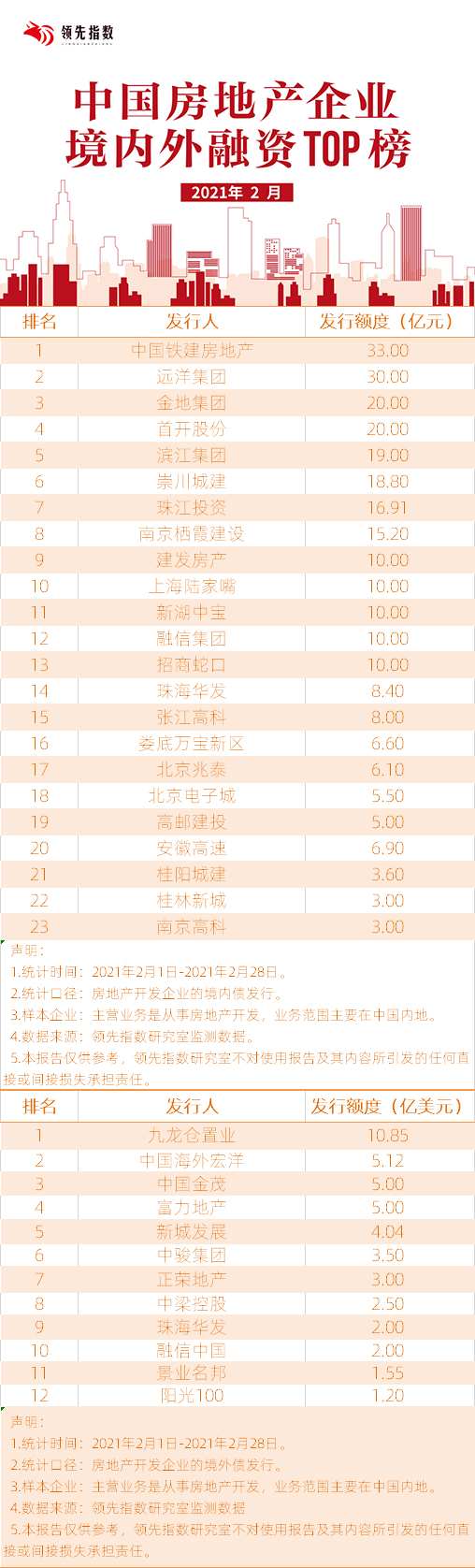

在2021年2月中国房地产企业境内外融资TOP榜中,共有12家房企发行了美元债,其发行总额度为45.76亿美元,环比减少74%,同比减少22%。统计发现,上述美元债券的票面利率维持在2.45%-12%之间。其中,中国海外宏洋票面利率最低,为2.45%;而阳光100票面利率最高,为12%。

具体来看,单个房企发行美元债的额度相对较低。九龙仓置业以10.85亿美元高居境外债榜首;其次是中国海外宏洋、中国金茂与富力地产,融资额度分别为5.12亿美元、5亿美元、5亿美元。剩余8家房企分别为新城发展、中骏集团、正荣地产、中梁控股、珠海华发、融信中国、景业名邦、阳光100,其发行额度均未超过5亿美元。

境内债方面,共有23家房企发行债券,其发行总额度为279.01亿元,环比减少66%,同比减少33%。其中,中国铁建房地产以33亿元的发行额度一骑绝尘,远洋集团、金地集团、首开股份分别以30亿元、20亿元、20亿元尾随其后。不可忽视的是,纵观2月的境内债部分,有国企或央企背景的发行人占据了榜单的半数,分别为中国铁建房地产、远洋集团、首开股份、珠江投资、崇川城建、珠海华发、高邮建设、桂阳城建、桂林新城等,整体融资利率维持在2.5%-7.5%之间。

不可否认,随着外部融资环境不断收紧,有国企或央企背景的发行人优势凸显,一方面融资利率相对较低,另一方面可以获得大额资金。不同于其他行业,房地产行业以资金密集见长,未来有国企或央企背景的发行人也将更具竞争力。

五道红线高悬 多种融资渠道并行

自2020年针对重点房地产企业的资金监测和融资管理规则(下称“规则”)出台后,房地产行业的金融监管持续升级。随后的2020年12月31日,央行颁布了《建立银行业金融机构房地产贷款集中度管理制度》(下称“制度”),制度明确指出了房地产贷款占比与个人住房贷款占比管理上限,并于今年1月1日起正式实施。至此,“五条红线”高悬,房企不得不开启新一轮降杠杆,并拓宽融资渠道。

实际上,在规则出台后,迫于三条红线的压力,很多房企积极去杠杆,将财务安全性提到了前所未有的高度。以融创中国为例,早在2月3日,融创中国就发布公告称,截至2020年12月31日,未经审核管理账目的初步审阅以及现时可得的资料显示,融创中国的资本结构持续优化,预计公司的净负债率低于100%, 非受限现金短债比大于1, 剔除预收款项后的资产负债率则低于80%。

除了压缩债权融资的规模,房企也将目光转向了股权转让,以期快速回笼资金、增加流动性。例如,中国金茂旗下公司武汉化资企业管理咨询有限公司拟转让青岛方旭置业有限公司100%的股权;首开股份全资子公司中晟公司拟通过协议转让方式将所持有的天恒文化33%的股权转让给公司控股股东北京首都开发控股(集团)有限公司之全资子公司首开资管。

与此同时,一些房企则通过分拆旗下物业公司上市获得融资。例如,越秀地产、中骏集团、朗诗地产等等。此外,也有一些房企通过战略合作实现资本链接。远洋集团就是其一,通过与中国人寿保险股份有限公司签署战略合作协议,在资本纽带关系、金融产品、保险业务、不动产投资、物业服务、养老六大等领域开展合作。

随着监管环境日益逼仄,房企不得不多渠道并用,尽量将杠杆控制在“三条红线”的范围之内。

融资需求扩大 宅地集中供应考验融资能力

据贝壳研究院的数据显示,今年3月为上半年的偿债高峰,房企偿债规模预计将达到1479亿元,偿债压力倍增。与之相对应的是,自从融资新规颁布后,新增发债规模不及到期债务规模已成为新常态。这也意味着,房企的融资缺口仍然较大,融资需求也在不断扩大。

然而,外部的监管环境仍在不断升级。“五条红线”之下,2月底市场传出宅地集中供应的消息,即22个重点城市住宅用地招拍挂将推行“两集中”新规。一是集中发布出让公告,且原则上全年不得超过3次;二是集中组织出让活动。

随后,多地发文将消息坐实。例如,青岛市自然资源和规划局网站就显示,青岛市将严格实行住宅用地“两集中”同步公开出让,全年将分3批次集中统一发布住宅用地的招拍挂公告并实施招拍挂出让活动,引导市场理性竞争。

对房企而言,宅地集中供应消息的坐实无疑为重磅炸弹,打破了原本的土地拓展节奏。而推地次数的减少,也极为考验房企的融资能力。在此背景下,房企不得不加速回款,提升现金流的管理,保障财务安全。

总体来看,受外部环境影响,2月境内债成为房企融资的主导。放眼3月,各国资本市场的跌宕起伏以及全球流动性波动,也将会对债市持续产生影响。

(张艺彤)