■科创板开市三周年系列报道

作为资本市场改革的“试验田”,开市三年以来,科创板发挥改革先行先试的示范引领作用,稳步试点注册制,统筹推进发行、上市、信息披露、交易、退市等基础制度改革,并在交易制度、询价制度及做市商制度等多方面实现创新突破,为资本市场全面深化改革提供了重要经验。

做市商制度落地

三年来,科创板公司不断发展壮大,截至目前已有400余家。而基础制度的改革和完善,无疑是科创板健康发展的重要保证。

“随着科创板的设立,我国高新技术企业进一步畅通了融资渠道,解决了融资难问题,有效推动了我国制造业实现高端化发展。”川财证券首席经济学家、研究所所长陈雳对《经济参考报》记者表示,科创板作为“试验田”,为我国资本市场改革不断深化提供了大量的经验,指明了未来改革的道路。

日前,科创板制度改革又迎新成果,科创板做市商制度相关细则正式出台。7月15日,上交所发布并施行《上海证券交易所科创板股票做市交易业务实施细则》和《上海证券交易所证券交易业务指南第8号——科创板股票做市》,对科创板做市交易业务作出更加具体细化的交易和监管安排。

上交所表示,科创板做市商机制的推出是持续完善资本市场基础制度、进一步发挥科创板改革“试验田”作用的重要举措。科创板开市即将满三周年,市场运行平稳,当前引入做市商机制有助于进一步提升科创板股票流动性、增强市场韧性,更好推进板块建设。

“做市商制度的引入,一方面有望为科创板引入流动性,降低了较高投资门槛带来的流动性不足问题,另一方面促进了科创板上市公司的价值发现,推动了科创板市场化定价机制的形成。”陈雳说。

兴业证券也表示,做市商制度下,证券公司能更好地对股票进行定价,引导市场价格向内在价值靠拢,还有望平抑价格波动,利用资金和库存股优势,有效调节市场的供需、减少投机行为、提高价格稳定性。长远来看,做市商制度在科创板的试点标志着我国资本市场交易制度的进一步完善。

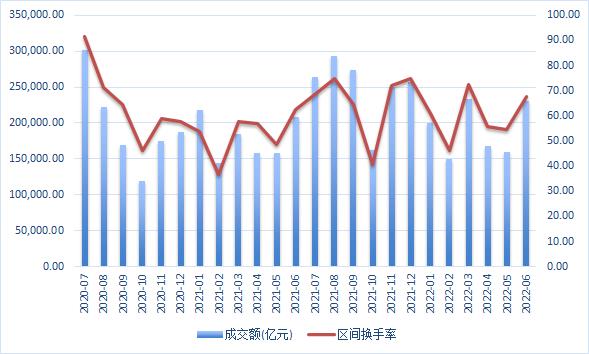

近两年来科创板成交额与换手率整体表现稳健

数据来源:Wind

制度创新成果丰富

做市商制度仅仅是科创板诸多制度创新中的一环,开市三年以来,科创板稳步试点注册制,统筹推进发行、上市、信息披露、交易、退市等基础制度改革,各项制度安排经受住了市场检验。与此同时,在交易制度、询价制度等方面的创新成果持续显现。

从准入制度来看,科创板多元包容的发行上市条件,为未盈利企业、红筹企业、特殊股权结构企业敞开A股上市之门。今年6月10日,上交所发布科创板医疗器械企业第五套上市标准适用指引,进一步增强了对“硬科技”企业的包容性,支持处于研发阶段尚未形成一定收入的企业上市。在科创板更具包容性的上市条件下,截至今年4月底,已先后有38家上市时未盈利企业、5家特殊股权架构企业、4家红筹企业和1家发行存托凭证企业成功上市,上市后发展势头良好。

以信息披露为核心的发行上市审核制度,在坚守科创板定位的同时,也助力科创板把好质量“入口关”。2020年3月,证监会和上交所分别发布《科创属性评价指引(试行)》《科创板企业发行上市申报及推荐暂行规定》,明确了科创板定位把握标准和要求,并于2021年4月进行修订,进一步完善科创属性评价指标体系,明确“硬科技”的支持方向,明晰审核、信息披露和核查要求。

“科创板试点注册制的三年,推进了信息披露公开透明、审核标准统一明确、审核时间可预期,为进一步全面深化改革积累了丰富的理论和实践经验。”毕马威电信、媒体及娱乐、科技行业审计服务主管合伙人卢鹍鹏告诉《经济参考报》记者。

在定价制度方面,为有效发挥市场价格发现功能,2021年,科创板通过完善高价剔除比例、取消定价突破“四数孰低值”时需延迟发行的要求、加强询价报价行为监管等举措,促进买卖双方均衡博弈,提升发行定价市场化水平,市场博弈愈加充分。

与此同时,科创板退市制度取消暂停上市,不设重新上市,实行“一退到底”,市场优胜劣汰环境加速形成。

为存量市场改革提供借鉴

业内人士表示,科创板的一系列制度创新,形成了可复制可推广的经验,有望为存量市场改革提供有益借鉴。

对于日前落地的科创板做市商制度细则,东兴证券表示,科创板作为我国资本市场改革“试验田”,做市商制度落地有望为其他板块交易制度提供借鉴。

对于未来科创板改革如何进一步深化,陈雳表示,一是各项关键环节监管体系的不断优化,强化市场的资源配置功能;二是进一步引入创新性交易机制,为企业融资与投资者投资提供多样化方案,推动资本市场的良性发展;三是加强对外开放,畅通外资投资渠道,提高科创板流动性。

卢鹍鹏则认为,科创板将进一步不断完善制度供给,继续优化上市环节、提高发审效率,为科创企业融资提供更加高效便捷的通道;进一步制定和实施市场多元化的上市标准,完善注册制下高效透明的上市审核流程,为更多硬科技企业提供长期高效的融资平台;同时,坚持把好“入口关”与畅通多元化退出渠道并重,聚焦信息披露和公司治理双轮驱动。

(罗逸姝)